«Бури, детка, бури». Приведет ли победа Трампа к новому буму нефтедобычи

The Bell

Победа Дональда Трампа на выборах 2024 года может сильно отразиться на американском нефтяном секторе. Избранный президент обещал упростить строительство энергетической инфраструктуры и процесс получения лицензий на бурение, а также — нарастить экспорт. Аналитик «Bell.Инвестиций» Анастасия Долгова рассказывает о трех компаниях, которые могут этим воспользоваться.

Как администрация Трампа может повлиять на нефтяную отрасль

«Мы заработаем на энергии так много денег, что начнем выплачивать наши $19 трлн долга», — обещал в 2016 году тогда еще кандидат в президенты США Дональд Трамп. Его план состоял в том, чтобы ослабить регулирование бурения нефтяных скважин, чтобы стимулировать бум добычи, который не только обогатит нефтяные компании, но и наполнит казну правительства США налоговыми поступлениями. Став президентом, Трамп подписал указ о смягчении экологических экспертиз, его администрация лоббировала снятие запрета на бурение в Мексиканском заливе и Арктике и дала «зеленый свет» строительству крупных нефтепроводов вроде Keystone XL и Dakota Access.

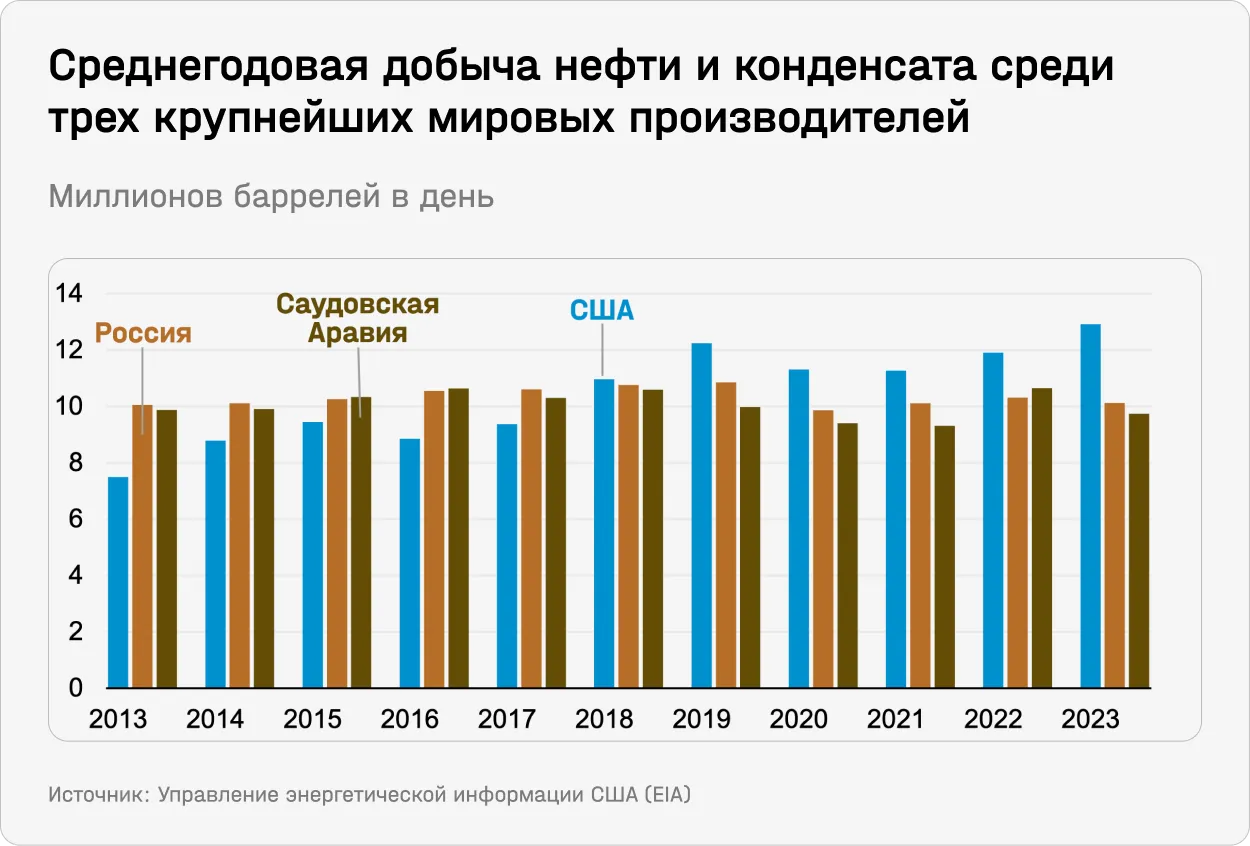

Однозначно оценить влияние этих инициатив на добычу невозможно, потому что президентство Трампа пришлось на начавшуюся в 2000-х и достигшую пика в начале 2010-х годов сланцевую революцию. Она была связана с развитием методов гидроразрыва пласта (фрекинга) и горизонтального бурения, которые способствовали росту производительности скважин. В тот период добыча нефти неуклонно росла (как показано на графике), но в 2019 году достигла пика и пошла на спад.

Даже при администрации Джо Байдена, в целом недружелюбной к нефтяному сектору, годовой объем добычи в США обновил максимум, суточная добыча нефти выросла до рекордных 13,3 млн баррелей. Это был результат восстановления отрасли после нескольких проблемных лет пандемии и увеличения производительности в одном из крупнейших и самом рентабельном бассейне страны (Пермском). Несмотря на то что администрация Джо Байдена была сторонником декарбонизации и выпустила несколько ограничивающих отрасль нормативных актов, она дала добро на крупнейшую в стране операцию по бурению нефтяных скважин — проект ConocoPhillips Willow на Аляске.

Обычно энергетический курс действующей администрации влияет на результаты отрасли уже при следующей: после того как земля сдается в аренду для бурения, требуется несколько лет на разработку и начало добычи. Так что на рост добычи при Трампе могут повлиять и подписанные при администрации Байдена разрешения на аренду.

Но, вероятнее всего, от победы республиканца отрасль выиграет, ведь в его планы входит дополнительно простимулировать и без того разогнавшуюся из-за более высокой производительности скважин нефтяную промышленность. По данным Bloomberg, добыча нефти в США вырастет на 600 тысяч баррелей в день в 2025 году — это примерно на 50% больше по сравнению с ростом 2024 года.

Вот что сейчас известно о намерениях Трампа:

- «Бури, детка, бури» — с таким призывом к нефтяным корпорациям Трамп обратился во время своей предвыборной кампании, пообещав избирателям снизить счета за энергию хотя бы наполовину. Он буквально поклялся отменить принятый Байденом закон о снижении инфляции (IRA), назвав его «величайшей аферой в истории», и сместить приоритет с «зеленой энергетики» на добычу нефти. Трамп также не раз заявлял о желании выйти из Парижского соглашения по климату, чтобы отменить ряд строгих норм по выбросам.

- Большую часть времени в ходе предвыборной кампании 2024 года Трамп обещал увеличить добычу нефти и газа, в том числе за счет порицаемых предыдущей администрацией методов, таких как гидравлический разрыв пласта (увеличивает выбросы парниковых газов, сейсмическую активность и может привести к утечке химикатов и загрязнить подземные и поверхностные воды).

- Вероятно, во время второго срока Трамп протолкнет ряд своих предыдущих проектов, заблокированных текущей администрацией. Например, ранее Байден подписал указ об отмене разрешения на строительство нефтепровода Keystone XL, поскольку проект не соответствовал «экологическим и экономическим приоритетам его администрации».

Подсчитано, что представители нефтяной отрасли выделили около $75 млн на президентскую кампанию Трампа, среди ключевых спонсоров оказались Келси Уоррен из Energy Transfer Partners и Джеффри Хильдебранд из Hilcorp Energy, которые в совокупности пожертвовали в районе $15 млн. Отрасль надеется на обещанные Трампом изменения в системе получения разрешений, которые упростят строительство трубопроводов и получение лицензий на новые терминалы для экспорта природного газа.

При этом у Уолл-стрит есть опасения, что цены на сырьевые товары и корпоративные прибыли могут упасть, если Трамп начнет проводить политику, способствующую еще большему росту добычи нефти и газа в США. Такие же опасения были у аналитиков во времена его первого срока. Но, как это часто бывает, надо разбираться в деталях, а прямолинейные ставки на «трейды Трампа» еще в 2016 году привели инвесторов к убыткам.

Мы уже рассказывали о том, что на этот год пришелся целый ряд крупных M&A-сделок в нефтяной промышленности. Мы ожидаем, что дерегулирование отрасли Трампом ускорит консолидацию. Это, в свою очередь, положительно скажется на финансовых результатах ряда компаний — и вот почему:

- Производители, приобретая компании с соседними участками, расширяют площади бурения. В свою очередь, операторы продолжают совершенствовать процесс гидроразрыва пласта. В сочетании с горизонтальным бурением, которое позволяет значительно увеличить площадь контакта между скважиной и продуктивным пластом, — это делает его более эффективным по сравнению с традиционными вертикальными скважинами. За счет этого операторы могут значительно повысить эффективность добычи и снизить затраты на разработку месторождений. Теперь геологоразведчики бурят горизонтальные скважины длиной 4 мили (6,4 км) через слои сланца, в то время как всего год или два назад длина составляла 3 мили.

- M&A-сделки сокращают количество рабочих на нефтяных месторождениях в США. Рабочим сланцевой отрасли требуется всего год, чтобы пробурить тот же объем, на который десять лет назад им потребовалось бы три года в том же составе. По мере сокращения количества бригад остаются только самые опытные, что также существенно сокращает затраты. Сейчас США уже качают нефти больше, чем любая другая страна, и все это с менее чем 1/3 от числа буровых установок и гораздо меньшим количеством рабочих, чем требовалось 10 лет назад.

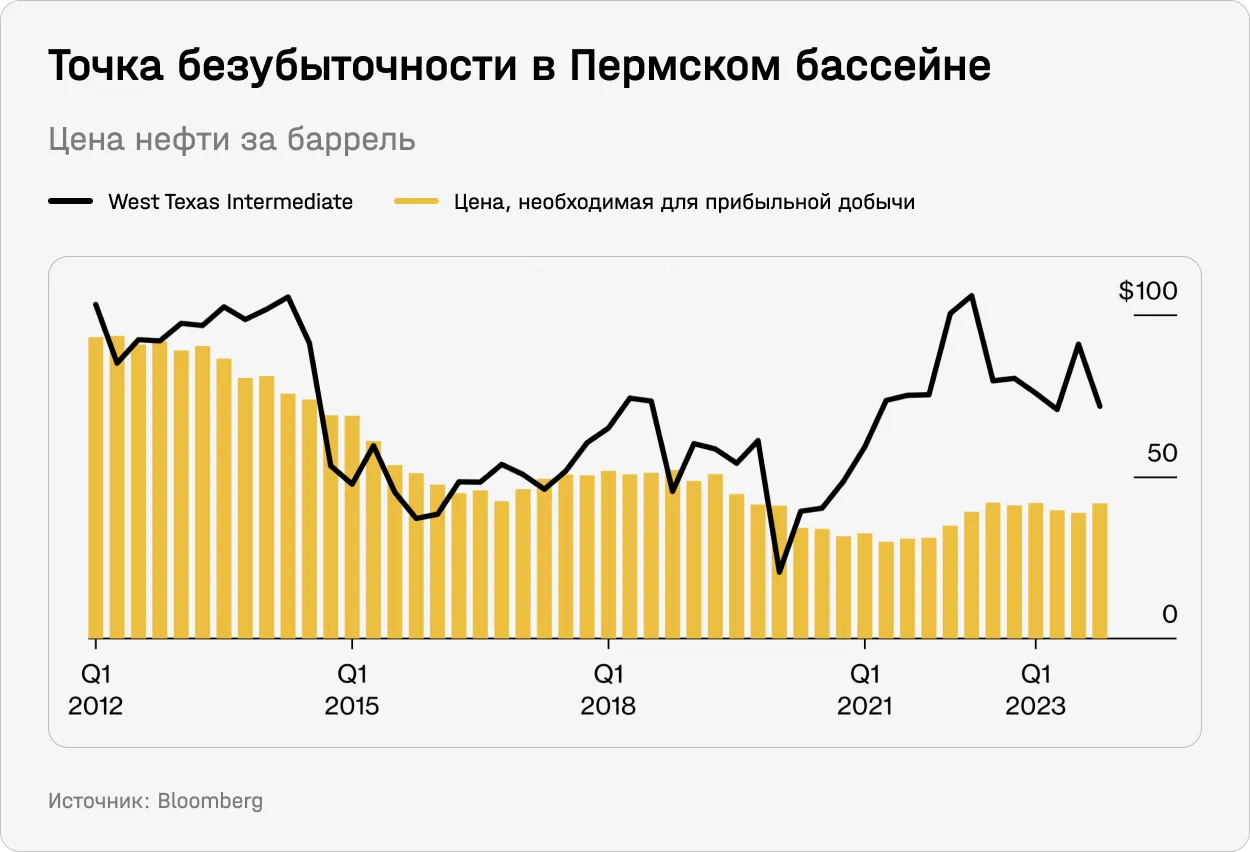

В дополнение, после того как головокружительный рост производства в первые годы сланцевого бума спровоцировал падение цен на нефть, производители перешли к модели сдержанного роста и повышения эффективности, что раскрыло их акционерную привлекательность. Например, еще в 2014 году операторам Пермского бассейна требовались цены на сырую нефть выше $70 за баррель, чтобы работать выше уровня точки безубыточности. Но десятилетие спустя они могут зарабатывать и при ценах $40 за баррель, следует из данных S&P Global Commodity Insights.

Нефтяные компании продолжают искать альтернативные способы извлечь максимальную пользу из рабочего времени сотрудников. Например, Devon Energy ведет ежедневный учет всех 16 своих буровых установок, работающих в Пермском бассейне, с измерениями вплоть до минут и секунд и делится рейтингами с бригадами. А Matador опробовала фрекинг двух скважин одновременно в 2021 году, и теперь более 70% скважин компании фрекингуются одновременно, что сэкономило производителю порядка $35 млн за последние три года. Она также начала фрекинговать три скважины одновременно, что позволяет ей экономить до $350 тысяч на скважину.

Первоклассная эффективность и потенциальное дерегулирование сектора администрацией Трампа должны обеспечить представителям нефтегазовой промышленности дополнительный импульс к росту в ближайшей перспективе. Мы выбрали три компании, которые могут выиграть от сложившихся тенденций и выглядят привлекательно. До этого мы рассказывали о том, что влияет на цену энергоносителей, и разбирали три компании, идеи по которым еще актуальны.